チラシでもご確認いただけます。

農政情報

中小企業経営強化税制(A類型)

- ※資本金1億円以下の法人および個人事業主の場合。

中小企業経営強化税制(A類型) 制度の概要

中小企業投資促進税制(A類型)は、青色申告書を提出する中小企業者等が、指定期間内に、中小企業等経営強化法の認定を受けた経営力向上計画に基づき一定の設備を新規取得等して指定事業の用に供した場合、即時償却または取得価額の10%の税額控除の選択適用を認める措置です。

- ※資本金3000万円超1億円以下の法人は7%が上限です。

利用できる方の条件

青色申告をしている法人・個人事業主

適用期間

2019年(平成31年)4月1日から2025年(令和7年)3月31日までの期間

- ※対象期間が2年間延長されました。

対象となる製品(証明書の発行対象)

- 10年以内に販売開始されている製品

- 購入価格(税込)が160万円以上の製品(単体にオプションを装着して購入された場合も含む)

- 旧モデルと比較して生産性が年平均1%以上向上している製品

生産性算出例

試算シミュレーション(資本金3,000万円以下の場合)

<試算条件>

- 3月度決算/機械購入1月度

- ヤンマーのトラクターを4,000,000円で購入

- 償却前利益15,000,000円

- 償却期間7年 定率償却(200%定率)にて償却

- 法人税15%

| 単位:円 | 償却前利益 | 購入額 | 初年度償却金額 | 税額控除 | 当期法人税 | 当期償却後資産額 | 初年度法人税軽減効果 |

|---|---|---|---|---|---|---|---|

| 通常償却 | 15,000,000 | 4,000,000 | 286,000 | 2,207,100 | 3,714,000 | ||

| 即時償却 | 3,999,999 | 1,650,000 | 1 | 557,100 | |||

| 税額控除 | 286,000 | 400,000 | 1,807,100 | 3,714,000 | 400,000 |

即時償却なら

購入初年度にて機械購入額を全て償却できるため、購入初年度決算時当期法人税557,100円軽減!

税額控除なら

購入初年度の法人税から機械購入額の10%が減額されるため、購入初年度決算時当期法人税400,000円軽減!さらに来期以降も償却が可能!

- ※法人税率をはじめとした控除内容については、お客様の経営状況や事業規模、ご購入いただく製品によって異なります。

詳細については、お近くの税務署、顧問税理士や会計事務所にお問い合わせください。 - ※申告される決算年度内に納入し、使用されることが条件です。

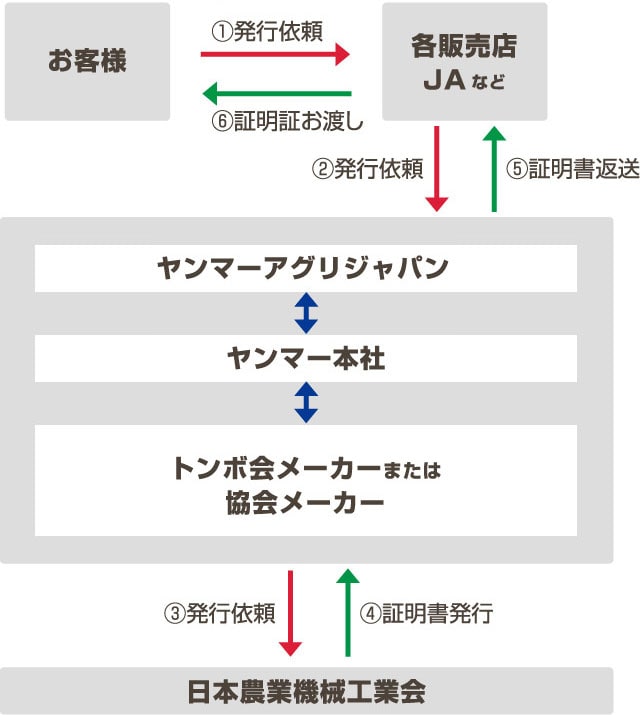

申請までの流れ

中小企業経営強化税制(A類型)は、工業会が発行する証明書の取得が必要となります。また、当該施設を利用し、生産性を上げるための「経営力向上計画」を策定し、各事業分野の担当省庁から認定を受ける必要があります。

ポイント

- 原則として、設備取得前に計画を認定される必要がある。

- 設備を先に取得した場合は、取得から60日以内に計画が受理される必要がある。

- 設備取得後、計画が認定されるまでに事業年度末を超えてはならない。

経営力向上計画の認定を受けてから設備を取得する場合

1. 工業会発行の証明書を取得する。

- ※依頼から取得まで、約14日かかります。

2. 「経営力向上計画」を策定し、認定を受ける。

- ※申請から認定まで、約30日かかります。

3. 設備を取得する。

4. 税務申告時に、証明書・認定書を提出し、優遇を受ける。

設備取得後に経営力向上計画を申請する場合

1. 設備を取得する。

2. 工業会発行の証明書を取得する。

- ※依頼から取得まで、約14日かかります。

3. 「経営力向上計画」を策定し、認定を受ける。

- ※申請から認定まで、約30日かかります。

4. 税務申告時に、証明書・認定書を提出し、優遇を受ける。

- ※設備取得から60日以内に申請が受理される必要があります。

- ※設備取得後、認定を受けるまでに事業年度末を超えた場合、優遇を受けられません(翌年以降も不可)。

計画申請に当たっての注意につきましては、中小企業庁のホームページをご確認ください。

証明書の申請ルート

証明書の発行は製品を購入予定の各販売店またはJA等にご依頼ください。